Halte au quiproquo ! Les taux du barème de l’impôt sur le revenu (11%, 30%, 41% ou 45%) ne sont pas appliqués à l’ensemble de vos revenus. Ainsi, un contribuable figurant dans la tranche de 45%, ne verse pas 45% de ses revenus au Trésor public.

En France, l’impôt sur le revenu est un impôt progressif : les taux augmentent avec le niveau des revenus. Chaque année, le barème est actualisé par la loi de finances.

Calculer ses impôts peut vite s’avérer complexe et fastidieux. Vous rencontrez des difficultés à comprendre le calcul de votre impôt ? Quelles est la différence entre votre taux moyen d’imposition et votre tranche marginale d’imposition (TMI) ?

Pour vous aider à y voir plus clair, voici quelques explications et exemples pour comprendre le calcul de vos impôts.

Comment calculer l’impôt sur le revenu ? Les grandes étapes

Le barème d’imposition comporte cinq taux d’imposition, chaque taux correspondant à une tranche de revenus. Pour les revenus 2022, les taux d’imposition sont les suivants :

Barème revu par loi de finance 2023

Le montant de l’impôt sur le revenu se calcule à partir du revenu net imposable, en 3 étapes :

- Déterminer le revenu imposable

- Déterminer ma tranche marginale d’imposition (TMI)

- Multiplier le résultat obtenu par le nombre de parts

Déterminer le revenu imposable

Le revenu imposable correspond au salaire net imposable auquel il faudra ajouter les autres catégories de revenus tels que les revenus de remplacement (allocations chômage, pensions …), les bénéfices industriels et commerciaux (dont notamment les revenus de locations meublées), les bénéfices non commerciaux, les revenus fonciers…

De ces montants peuvent être retranchés certains abattements, notamment celui de 10 % pour frais professionnels sur les salaires et les retraites. On obtient alors le revenu brut global.

Le revenu imposable s’obtient ensuite en retranchant certaines charges dites « déductibles » énumérées par la loi (pensions alimentaires, frais de scolarisation, versements épargne retraite…).

Déterminer ma tranche d’imposition

Prenons l’exemple d’un couple marié, deux enfants mineurs, au revenu net imposable de 90 000 € en 2022.

Le couple dispose de 3 parts (2 parts pour le couple et une demi-part pour chaque enfant).

La méthode de calcul est la suivante :

- Diviser le revenu net imposable par le nombre de parts du foyer fiscal (90 000€ / 3 = 30 000€)

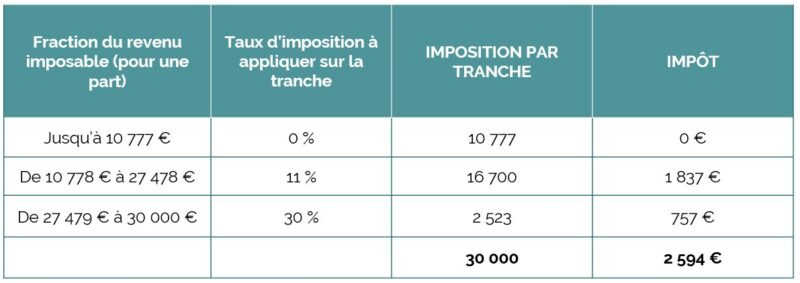

- Appliquer au résultat obtenu le barème progressif de l’impôt. La tranche de revenu jusqu’à 10 777 € est imposée à 0 %, celle jusqu’à 27 478€ à 11 % et celle restante à 30%. Le résultat total obtenu est de 2 594 €.

Multiplier le résultat obtenu par le nombre de parts

Cette famille ayant 3 parts, il faut ensuite multiplier ce résultat par le chiffre 3. L’impôt sur le revenu du couple correspondra donc à 7 782 € (2 594 € x 3).

Taux moyen d’imposition et tranche marginale d’imposition, quelles différences ?

Le taux moyen d’imposition désigne la part que représente votre impôt par rapport à vos revenus imposables. Il est calculé comme suit : (Montant de l’impôt dû au titre de l’année d’imposition / Revenu net imposable du foyer) x 100

Le taux marginal d’imposition ou « TMI » renvoie aux tranches du barème de l’impôt et correspond au taux auquel est imposée la dernière tranche de votre revenu. Ce taux indique ainsi le taux d’imposition auquel sera fiscalisé tout revenu supplémentaire.

Dans notre exemple :

- Le taux moyen est de 8,65% (7 782€ / 90 000€ x 100).

- Le taux marginal d’imposition de notre couple est de 30 % : c’est le taux d’imposition appliqué sur la tranche de revenus la plus élevée du couple.

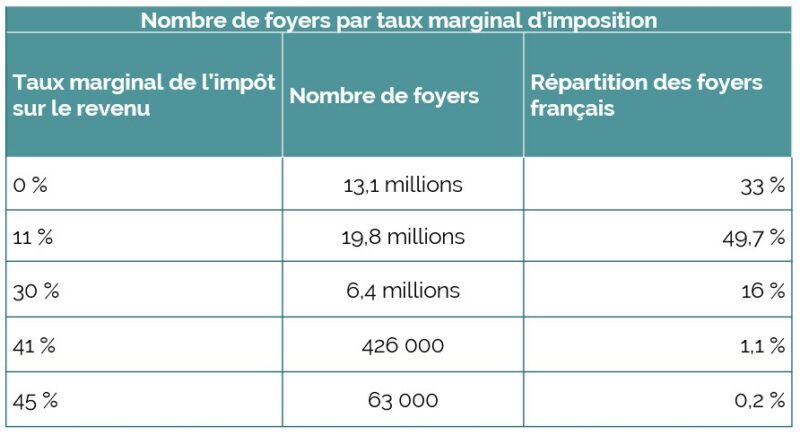

Près d’un foyer sur deux est dans la tranche à 11 %

Dans ses statistiques, La DGFiP (Direction générale des Finances publiques) indique comment se répartissent les 40 millions de foyers fiscaux français selon leur taux marginal d’imposition. Ainsi, près de 50 % des foyers figurent dans la tranche à 11 %.

Source : ministère de l’Économie, des Finances et de la Relance – DGFiP

Statistiques de l’impôt 2021 portant sur les revenus 2020 : https://www.impots.gouv.fr/node/25519

Comment est calculé le taux de prélèvement à la source ?

Depuis le 1er janvier 2019, l’impôt sur le revenu est prélevé à la source. Le prélèvement à la source consiste à faire payer l’impôt en même temps que vous percevez vos revenus au moyen d’un taux appelé taux de prélèvement à la source.

C’est l’Administration fiscale qui détermine votre taux de prélèvement à la source à partir des éléments de votre dernière déclaration de revenus. Vous pouvez le retrouver sur votre espace personnel du site des impôts. Vous avez la possibilité de modifier ce taux pour l’actualiser en effectuant votre demande depuis votre espace particulier du site impotsgouv.fr, notamment pour les raisons suivantes :

- Un changement de votre situation familiale (naissance, mariage, décès…)

- Une baisse ou une hausse de vos revenus.

/!\ Attention, la DGFiP met donc ainsi en avant un 3ème taux : votre taux de prélèvement à la source. Il ne s’agit ni du taux marginal d’imposition (TMI), ni du taux moyen d’imposition, même si le taux de prélèvement à la source se rapprochera de votre taux moyen d’imposition (à la condition que vous n’ayez pas opter pour un taux de prélèvement personnalisé).

2 commentaires sur "Comment calculer ses impôts et connaître sa tranche marginale (TMI) ?"

Si j’ai des recettes de location meublée classée tourisme s’élevant à 22 500 euros et des revenus personnels de 24 000 euros.

Je veux savoir si je reste dans la tranche marginale d’imposition (TMI) de 11 % plutôt que celle de 30 %.

Sachez que jai un abattement de 87 % sur l’assiette fiscale de mes revenus immobiliers et que je ne paie pas la contribution sociale généralisée (CSG) car mes revenus sont inférieurs à 23 000 euros.

Pour déterminer ma TMI, j’ai pris en compte l’ensemble de mes revenus. Si mes revenus personnels salarié s’élèvent à 24 000 euros et que je bénéficie d’un abattement de 87 % sur 22 500 euros de revenus locatifs, cela signifie que mes revenu imposable seron de :

24 000 euros + (22 500 euros x 13 %) = 26 775 euros

Ma TMI sera donc de 11 % puisque je suis en dessous du seuil de la tranche à 30 % qui est de 27 794 euros pour l’année 2023.

J’espère que vous pouvez me confirmer

Cordialement.

Bonjour Madame,

En meublé de tourisme l’abattement est de 71 %. Vos revenus imposables devraient être de 30 525€ (24000 + 22500 x 29%). Vous aurez donc une partie de vos revenus (3046€) qui sera taxée sur la tranche de 30% (différence entre 30 525€ et 27 479€).

Ces calculs restent indicatifs, si nécessaire vous trouverez un simulateur en ligne sur le site des impôts.

Bien cordialement,

ComptaCom Investissement