Faites appel à un expert-comptable SCI

Vous cherchez comment créer et déclarer les revenus d’une SCI ?

Vous souhaitez constituer une SCI ? Vous avez un projet d’acquisition à plusieurs et vous hésitez entre la SCI à l’IS ou à l’IR ? Vous avez déjà une SCI et vous cherchez un expert-comptable en ligne spécialisé ?

A l’acquisition d’un nouveau bien immobilier se pose souvent la question de savoir s’il faut créer une SCI. La SCI permet de structurer la gestion du bien entre associés, d’anticiper la transmission et parfois de faciliter le financement.

ComptaCom Investissement vous accompagne

Cabinet d’expertise comptable, ComptaCom s’occupe de toutes les démarches comptables et fiscales de votre SCI (Société Civile Immobilière). Nos équipes dédiées ont développé un savoir-faire dans l’accompagnement des investisseurs immobiliers.

Nous vous conseillons le régime fiscal le plus intéressant pour optimiser vos revenus locatifs, nous réalisons pour vous toutes les démarches administratives liées à la fiscalité et nous vous transmettons les éléments à reporter sur votre déclaration de revenus personnelle.

Quel est l’intérêt de faire une SCI ?

La SCI immobilier permet de simplifier la gestion

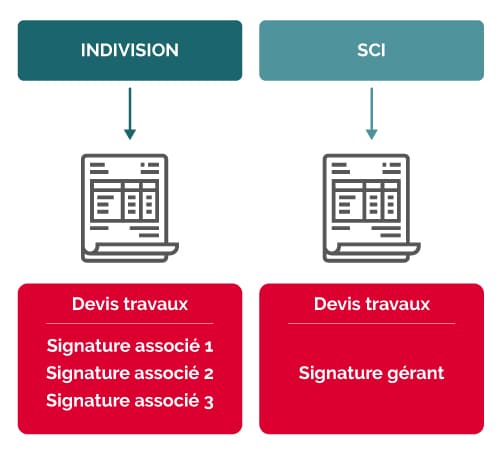

Les statuts de la SCI encadrent les règles de fonctionnement entre les associés et permet d’éviter les inconvénients de l’indivision. La SCI simplifie la gestion entre associés et permet d’anticiper des évènements futurs comme la gestion d’un bien en commun à la suite d’un héritage, divorce…

La gestion de la SCI est opérée par un gérant qui pourra être choisi parmi les associés. Le gérant accompli les actes pour le compte de la société sans avoir recours systématique à la signature de chaque associé, ce qui n’est pas possible dans une indivision.

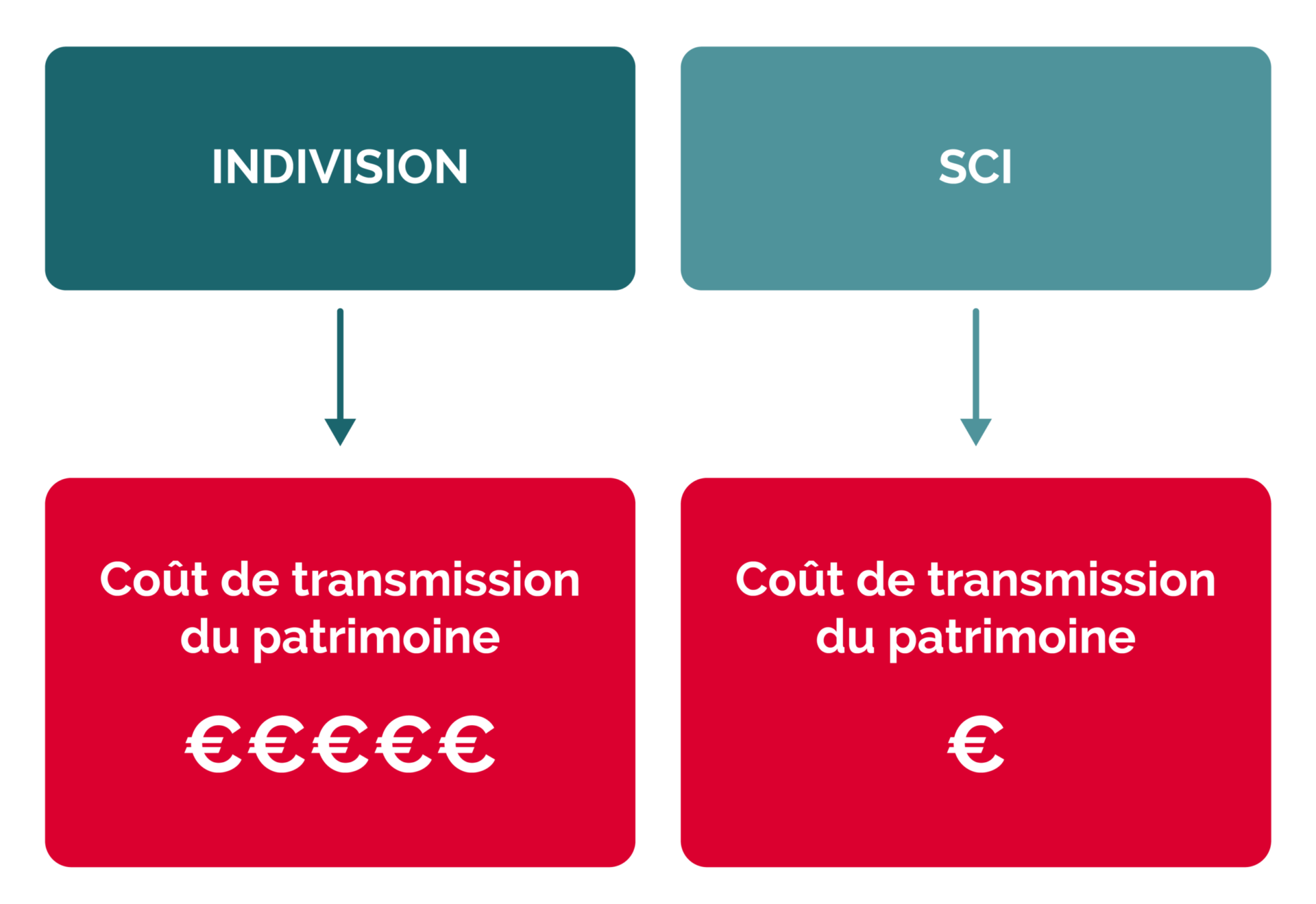

Transmettre son patrimoine

La SCI s’avère également un moyen avantageux pour transmettre son patrimoine immobilier.

- Dans le cadre d’une SCI on va transmettre des parts sociales et non le bien. Il est plus facile de répartir des parts sociales que de partager la propriété d’un immeuble.

- D’un point de vue fiscal, les droits de donation peuvent être minorés car ils s’appuient sur la valeur des parts et non celles des immeubles. La valeur des parts tient compte des dettes de la SCI, notamment de l’emprunt. Le démembrement permettra également de diminuer l’assiette d'une donation concédée aux héritiers, les droits s’appuieront sur la valeur de la nue-propriété des parts.

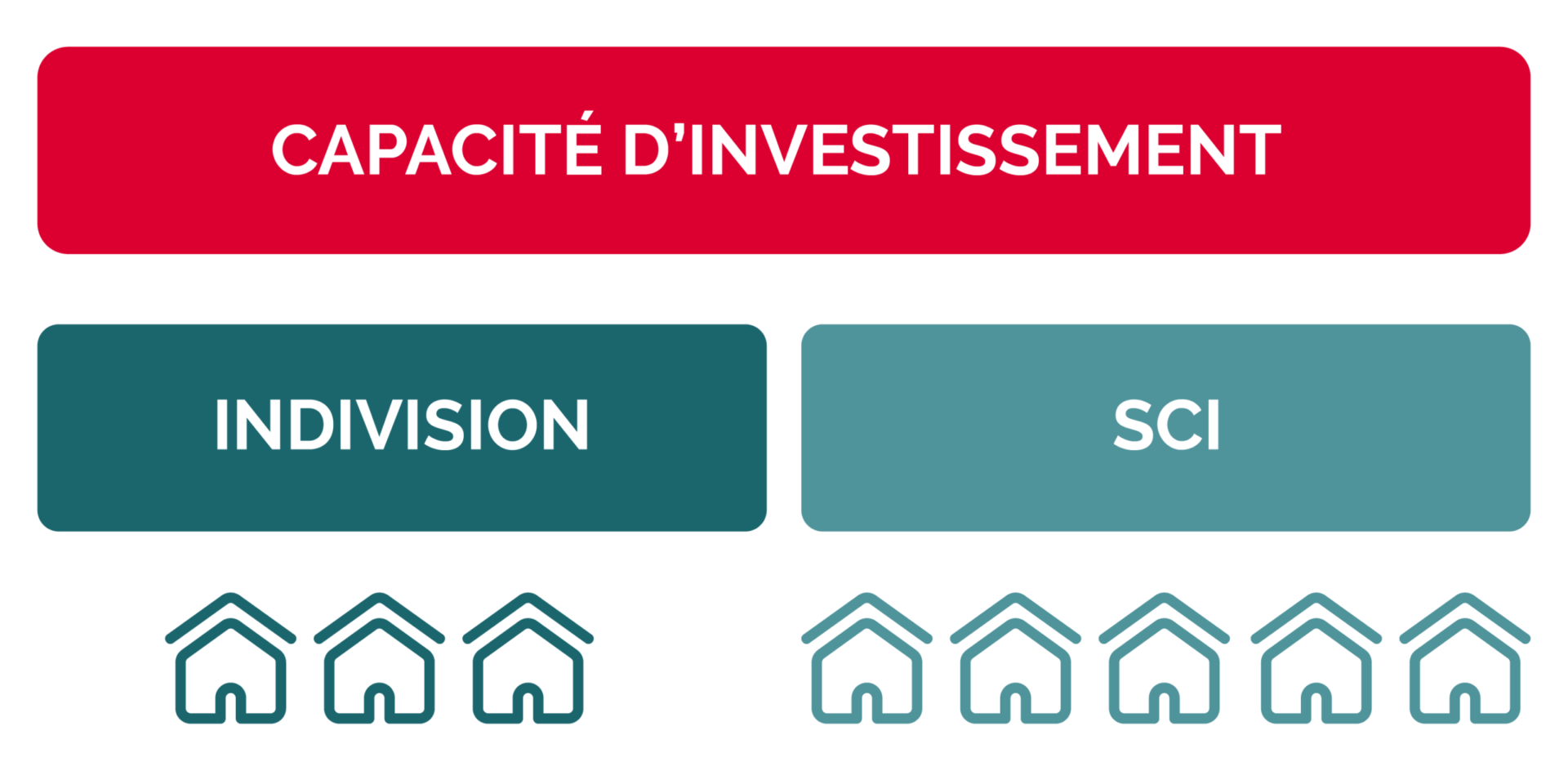

Faciliter le financement

La constitution d’une SCI peut permettre de déroger aux règles des taux d’endettement, en dissociant l’endettement de l’associé au sein de la SCI de son patrimoine personnel. Cependant, les recommandations des nouvelles normes HCSF réduisent cet avantage.

En revanche, la SCI offre toujours l’avantage de réaliser à plusieurs des investissements immobiliers que l’on ne pourrait faire seul, en réunissant des moyens pour faciliter l’obtention de financement.

Quel régime fiscal choisir, SCI à l’IS ou SCI à l’IR ?

Lors de la création de votre SCI, vous avez le choix de l'impôt sur le revenu (IR) ou de l'impôt sur les sociétés (IS). Pour déterminer le régime le plus adapté à votre SCI, il est indispensable de réfléchir en amont à vos souhaits quant au bien qui sera intégré dans cette société.

La SCI IR

La SCI à l’Impôt sur le Revenu, peut héberger les biens loués nus, des locaux commerciaux, la résidence principale ou une résidence secondaire.

La SCI à l’IR génère des revenus fonciers qui devront être déclarés sur la déclaration de revenus respectives de chaque associé en proportion des parts détenues. Attention, la SCI ne permet pas de bénéficier du micro foncier. D’un point de vue imposition sur le revenu, il n’y a donc pas de différence entre un bien détenu en propre ou par le biais d’une SCI.

Par ailleurs, lors de la vente d’un bien par la SCI, ce sont les associés qui seront personnellement imposés sur leurs plus-values générées par la SCI au prorata de leur participation au capital et selon le régime des particuliers.

La SCI IS

Contrairement à la SCI à l’IR, la SCI à l’impôt sur les Sociétés (IS) peut héberger tout type de biens (hors résidence principale). Pour être à l’IS, une option doit être formulée. En revanche, une SCI qui donne des biens en location meublée relève obligatoirement de l’impôt sur les sociétés.

L’intérêt de la SCI à l’IS est la possibilité de déduire les amortissements comptables. Cette charge comptable, ajoutée aux autres charges déductibles, permet de réduire fortement l’imposition durant la période d’exploitation du bien.

Le résultat imposable ne sera plus à déclarer sur les déclarations de revenus personnelles des associés, c’est la SCI qui sera directement imposée sur les bénéfices et ce, selon le taux de l’impôt sur les sociétés (taux de 15 % ou 25 %).

En cas de résultat imposable, la SCI pourra distribuer des dividendes. Les associés seront soumis au prélèvement forfaitaire unique (PFU) ou FLAT TAX au taux d’imposition unique de 30 % (le choix du barème progressif de l’impôt sur les revenus est possible s’il est plus favorable).

Les cessions seront taxées selon les plus-values professionnelles en intégrant les amortissements dans l’assiette de taxation.

Lors d’une cession, les plus-values générées par une SCI à l’IS sont soumises au régime des plus-values professionnelles. La plus-value sera égale à la différence entre le prix de vente du bien et de sa valeur nette comptable, et intègre ainsi les amortissements dans l’assiette de taxation. Cette plus-value viendra s’ajouter au résultat de la SCI, et sera imposée à l’impôt sur les sociétés. Le montant après impôt de la plus-value pourra être distribué aux associés sous forme de dividendes qui seront à leur tour imposés.

| SCI IR | SCI IS | |

|---|---|---|

| Type de location immobilière | Toutes sauf location meublée | Toutes (à l'exclusion de la résidence principale) |

| Imposition des bénéfices de la SCI | Ce sont les associés qui sont imposés sur le revenu pour les bénéfices de la SCI | Imposition au taux de 15% pour un bénéfice imposable inférieur à 38 120 € puis 25% au-delà |

| Déductibilité des charges | OUI | NON |

| Amortissements | NON | Les amortissements sont fiscalement déductibles du résultat imposable |

| Imposition des bénéfices | FORTES Ce sont les associés qui sont imposés directement sur le revenu (revenus fonciers) |

FAIBLE Imposition de la SCI. Les associés sont imposés uniquement si des dividendes sont distribués. |

| Plus-values immobilières | PLUS FAIBLE (selon durée de détention) Taxation des associés selon régime des particuliers avec abattement sur durée de détention. |

PLUS FORT Taxation de la SCI selon régime des plus-values professionnelles (amortissement réintégré et taxation à l'IS). |

L’option à l’IS permettra d’imposer la société plutôt que les associés et de neutraliser en partie l’impôt grâce aux amortissements. En revanche, l’imposition sera plus importante lors de la cession. A l’inverse, le régime à l’IR sera fiscalement et financièrement plus lourd pour les associés, mais permettra une exonération totale de taxation sur les plus-values au bout de 30 ans.

Le choix du régime fiscal sera donc lié à votre projet, votre niveau d’imposition et à la composition de votre patrimoine.

Pourquoi faire appel à un expert-comptable SCI ?

L’avantage principal étant de vous faire gagner du temps nécessaire à la gestion fiscale de cette activité ! Mais également une sérénité d’esprit puisque nos équipes spécialisées s’occuperont de toutes les démarches et obligations. Elles pourront également répondre à vos différentes questions tout au long de la vie de l’activité. La prestation est intégralement déductible des recettes de l’activité.

Être conseillé sur le statut le plus approprié à ma situation

Sécurisation de mon imposition

Optimisation fiscale de mon investissement

Prenez rendez-vous gratuitement avec un de nos conseillers

Afin de réaliser les démarches dans les temps impartis par les services fiscaux, nous vous recommandons de prendre contact avec un conseillé spécialisé avant la signature définitive chez le notaire. Ainsi, nous pouvons vous orienter vers le statut le plus adapté.

Les avis de nos clients

Comment ça fonctionne ?

Les 4 étapes que nous allons suivre pour travailler ensemble

1

RDV téléphonique

Audit de votre situation et proposition de l'offre

Vous ne prenez aucun engagement à ce stade

2

Déclaration de votre activité

Constitution des statuts et démarches administratives

(sur option)

3

Tenue de votre comptabilité

Saisie des pièces comptables et établissement de votre liasse fiscale

4

Livraison du bilan comptable

Télétransmission de la liasse et établissement du PV d’AG ordinaire

(sur option)

1

2

3

4

RDV téléphonique

Déclaration de votre activité

Tenue de votre comptabilité

Livraison du bilan comptable

Audit de votre situation et proposition de l'offre

Vous ne prenez aucun engagement à ce stade

Constitution des statuts et démarches administratives

(sur option)

Saisie des pièces comptables et établissement de votre liasse fiscale

Télétransmission de la liasse et établissement du PV d’AG ordinaire (sur option)

Notre offre

IR

BILAN SCI À L'IR

Tenue de la comptabilité et bilan comptable

Accompagnement à la déclaration de revenus IR

Télétransmission de la liasse fiscale

Accès l’espace client collaboratif

Appli de scanne et d’envoi des factures

Interlocuteur dédié

à partir de

504 € TTC

IS

BILAN SCI À L'IS

Tenue de la comptabilité et bilan comptable

Télétransmission de la liasse fiscale

Accès l’espace client collaboratif

Appli de scanne et d’envoi des factures

Interlocuteur dédié

à partir de

600 € TTC

à partir de

504 € TTC

à partir de

600 € TTC

On répond à vos questions

Toutes les infos

dans notre guide

+ de 100 articles pour vous guider dans vos investissements