Lors d’une vente d’un logement destiné à la location meublée, le cédant sera soumis à une imposition sur les plus-values réalisées. Cependant, en fonction de son statut, le cédant ne sera pas assujetti au même régime d’imposition.

La différence d’imposition en matière de plus-value immobilière est d’ailleurs l’une des différences majeures entre le statut de LMP ou de LMNP. Si le régime LMNP bénéficie du régime des plus-values des particuliers, celui des LMP relèvera du régime des plus-values professionnelles.

Afin d’en comprendre les mécanismes, les experts de ComptaCom Investissement vous détaillent les modes d’impositions et les exonérations possibles.

Le régime des plus-values des LMNP

Calcul de la plus-value

Les plus-values réalisées par les loueurs non professionnels (LMNP) lors de la cession des immeubles d’habitation qu’ils donnent en location relèvent du régime des plus-values des particuliers. Elles seront calculées par le notaire lors de la vente du bien.

La plus-value correspond à la différence entre le prix de cession et le prix d’acquisition. Le prix de cession est minoré des différents frais liés à la vente et le prix d’achat est majoré des frais ou dépenses liés à l’acquisition.

Plus-value = prix de vente corrigé – prix d’acquisition corrigé

Le prix de vente corrigé est le prix indiqué dans l’acte définitif de vente majoré des charges et indemnités que l’acquéreur vous doit et minoré des frais que le vendeur doit supporter au moment de la vente (diagnostics obligatoires…). Ces majorations et diminutions doivent évidemment être justifiées par des factures.

Le prix d’acquisition corrigé est le prix indiqué dans l’acte définitif de vente majoré des frais d’acquisition et du montant des travaux que vous avez réalisés sur le bien, à condition de pouvoir en justifier par la production de factures émanant d’entreprises. En cas de cession d’un bien possédé depuis plus de 5 ans, les travaux peuvent être estimés forfaitairement à 15 % du coût d’acquisition du bien et les frais d’acquisition (frais de notaire) à 7,5 % de ce coût.

Calcul de l’impôt sur la plus-value et exonérations

Le montant de la plus-value imposable est ensuite taxé à hauteur de 19 % de taxation au titre de l’impôt sur le revenu et de 17,2 % de prélèvements sociaux (CSG, CRDS et prélèvement de solidarité).

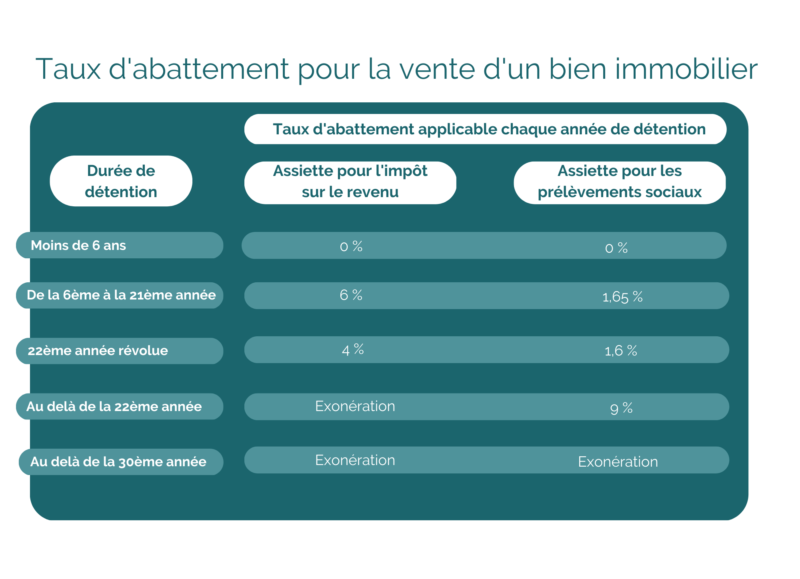

Des abattements sur le montant de la plus-value imposable sont prévus en fonction de la durée de détention du bien. Les plus-values ne sont pas soumises à l’impôt sur le revenu lorsque le bien cédé a été détenu plus de 22 ans et échappent également aux contributions sociales lorsque le bien a été détenu plus de 30 ans.

Surtaxe sur la plus-value

Surtaxe sur la plus-value

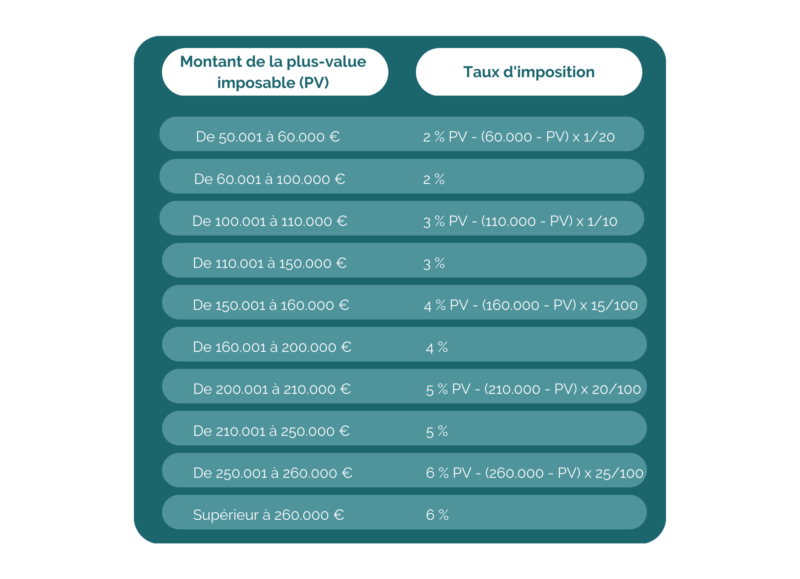

Si la plus-value imposable est supérieure à 50 000 €, les LMNP doivent supporter une taxe supplémentaire. S’il y a plusieurs vendeurs (indivision, personnes mariées, pacsées, etc.), le seuil de 50 000 € est réparti individuellement entre les quotes-parts. Ainsi, si un couple réalise une plus-value imposable de 90 000 €, ils n’auront pas à payer la taxe.

Cette surtaxe s’échelonne en fonction du barème suivant :

Le régime des plus-values des LMP

Calcul de la plus-value

Les loueurs en meublé professionnels (LMP) sont soumis au régime des plus-values des professionnels.

La plus-value est égale à la différence entre le prix de vente du bien et sa valeur comptable nette. Ainsi, pour un LMP ce qui est imposable ce n’est pas seulement la prise de valeur du bien mais aussi l’amortissement pratiqué sur le bien.

Plus-value = prix de vente – valeur nette comptable

La valeur comptable nette correspond à la valeur d’origine diminuée des amortissements pratiqués.

On distinguera une plus-value à court terme et une plus-value à long terme.

Si la vente intervient avant un délai de 2 ans, la plus-value est dite à court terme. Pour les biens ayant été détenus plus de 2 ans, dans l’hypothèse où le prix de vente est supérieur au prix d’achat, le montant de la plus-value sera considéré comme à court terme pour les montants correspondant aux amortissements pratiqués et à long terme pour la différence entre le prix de vente du bien et son prix d’achat. Dans le cas où le prix de vente est inférieur au prix d’achat, la plus-value est entièrement à court terme.

Calcul de l’imposition et exonérations

Ces deux plus-values n’ont pas le même régime fiscal et social.

- La plus-value à court terme est intégrée au résultat de l’entreprise et taxée comme un revenu normal. Elle est imposée à l’impôt sur le revenu au taux progressif et est soumise aux cotisations sociales (SSI) ;

- La plus-value à long terme est taxée sur un taux forfaitaire à 12,8 % pour l’IR, auquel s’ajoutent les prélèvements sociaux de 17.2 %, ce qui fait un taux global de 30 %.

Ces plus-values peuvent être exonérées d’impôt et de prélèvements sociaux en application de plusieurs dispositifs fiscaux :

- L’article 151 septies du CGI permettra l’exonération d’impôt totale, ou partielle, des plus-values court terme et long terme. Pour cela, le loueur en meublé professionnel doit avoir plus de cinq ans d’activité sous le statut LMP à la date de clôture de l’exercice comptable au cours duquel intervient la cession du bien qui fait l’objet d’une plus-value, et doit dégager des recettes annuelles inférieures à 90 000 € HT pour bénéficier d’une exonération totale ou à 126 000 € HT pour bénéficier d’une exonération partielle. Les recettes retenues pour ce calcul s’entendent de la moyenne des recettes des deux exercices comptables précédant l’exercice au cours duquel intervient la cession à exonérer.

/!\ Attention : Si l’article 151 septies du CGI permet une exonération fiscale des plus-values à court terme, les LMP restent redevables des cotisations sociales SSI au titre de la plus-value court terme exonérée d’impôt.

- L’article 151 septies B du CGI: pour les plus-values long terme qui ne seraient pas exonérées ou totalement exonérées, cet article viendra en complément de l’article 151 septies. Il prévoit un abattement sur les plus-values à long terme réalisées dans le cadre d’une activité professionnelle. Cet abattement est calculé à hauteur de 10 % pour chaque année de détention (dans le statut LMP) du bien au-delà de la cinquième. En conséquence, les plus-values à long terme réalisées par les LMP sont exonérées d’impôt sur le revenu partiellement pour les biens immobiliers affectés depuis plus de 5 ans à l’activité et totalement pour les biens immobiliers affectés depuis plus de 15 ans à l’activité. Cette exonération vaut également pour les prélèvements sociaux.

Plus-value LMP versus LMNP : exemple

Pour bien comprendre le mécanisme de taxation des plus-values, il est préférable de s’appuyer sur un exemple. Celui-ci a été volontairement simplifié afin d’en faciliter la compréhension.

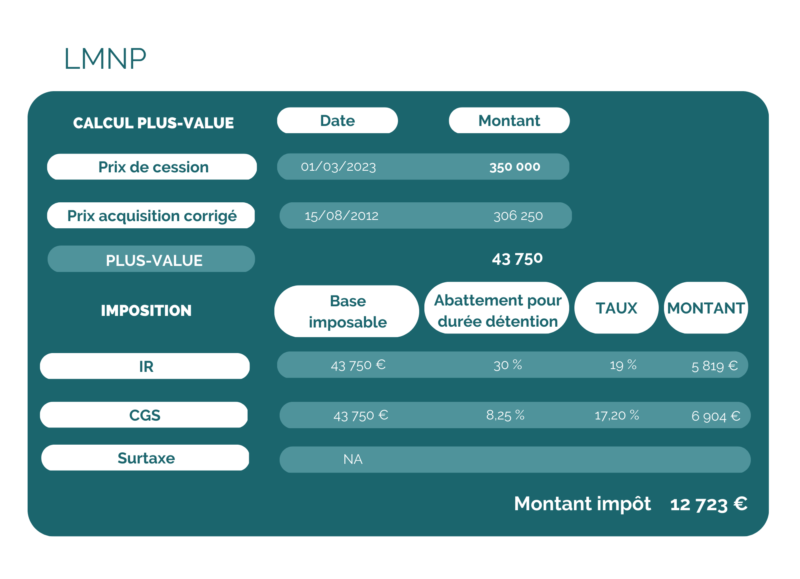

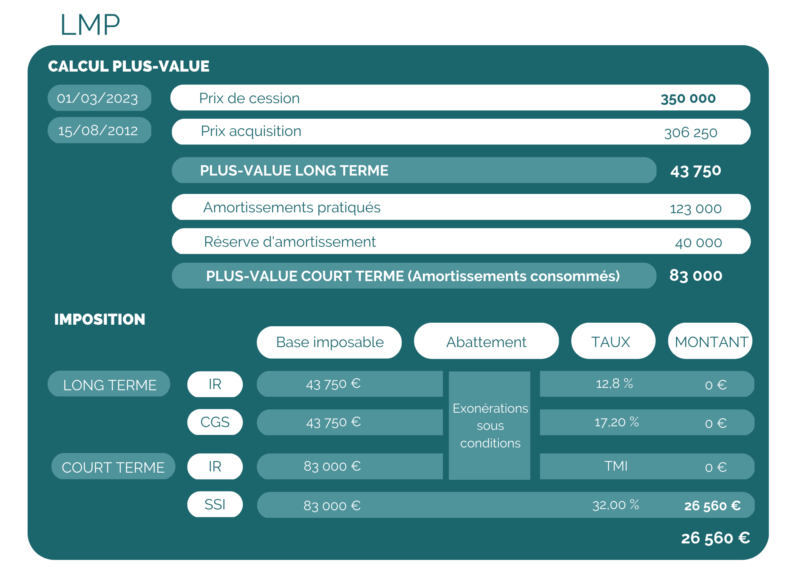

Soit un appartement acheté 250 000 € en 2012. Le prix d’acquisition corrigé sera légèrement différent en LMNP qu’en LMP car forfaitaire dans un cas et au réel dans l’autre. Pour simplifier l’étude nous considérons qu’il est le même à hauteur de 306 250€.

Cet appartement a été amorti à hauteur 83 000 €.

De même, nous retiendrons une situation favorable pour le LMP avec une exonération pour CA inférieur à 90 K€ et une activité LMP exercée depuis plus de 5 ans, car la plupart des LMP s’arrangeront pour répondre à ces conditions.

Si l’écart est réel dans cette configuration, il peut sembler moins pénalisant que le loueur aurait pu le craindre, d’autant plus que les cotisations SSI sont déductibles de la base fiscale du Loueur meublé professionnel et de leur propre assiette.

En effet, si la stratégie pour un particulier est de conserver le bien le plus longtemps possible afin d’optimiser les exonérations pour durée de détention, le LMP aura, à l’inverse, pour stratégie de revendre régulièrement ses biens (au bout de 15 ans par exemple) et de rester sous le seuil des 90 000€ afin d’optimiser son imposition.

Plus-value LMP versus LMNP : des taxations dans des situations différentes

Il faut noter que les plus-values ne sont pas taxables dans les mêmes circonstances en LMNP et en LMP.

En LMNP les cas de taxation sont limités aux cessions de biens. Les apports au bilan et les retraits d’actifs sans vente des biens n’entrainent pas de taxation.

En LMP en revanche, les apports au bilan de biens possédés antérieurement font apparaitre une plus-value d’apport taxable, en supplément de la plus-value réalisée lors de la revente ultérieure du bien, au moment de cette revente.

En LMP les plus-values réalisées lors des sorties d’actifs sont également taxables. De plus, si un bien a été utilisé dans le cadre d’une activité LMNP puis d’une activité LMP, des plus-values mixtes peuvent apparaître, et les plus-values d’apport deviennent taxables.

En LMP, des solutions existent pour éviter d’être trop lourdement taxé sur les plus-values, à condition d’anticiper la cession de ses biens et d’être accompagné par un spécialiste.

En outre un LMP qui sera redevenu LMNP retrouvera le régime des plus-values d’un LMNP standard.

En conclusion

Les conséquences de votre statut LMP ou LMNP, notamment en termes de plus-values, peuvent ainsi se révéler très favorables, ou inversement très pénalisantes en fonction de nombreux paramètres (date d’acquisition, de revente, nombre d’année d’exercice LMP, montant des recettes …).

Ainsi, la situation d’un LMP bénéficiant des dispositions de l’article 151 septies peut devenir favorable. On peut également remarquer dans cette situation, qu’en cédant des biens assez rapidement, par exemple au bout de 15 ans de détention de ceux-ci, la plus-value à court terme est limitée, ce qui limite également le montant des cotisations sociales.

De même, le statut de LMNP ou LMP s’appréciant chaque année au regard du montant des recettes perçues dans l’année, le loueur pourra ainsi osciller entre un statut professionnel ou non professionnel, et bénéficier d’un traitement des plus-values selon le régime de l’année de la cession.

En revanche, à la différence de la situation du LMNP, les reprises de bien dans le patrimoine privé, y compris en fin d’activité, sont taxées dans le régime des plus-values professionnelles sur la base d’un prix de cession égal à la valeur vénale du bien.

Le régime des plus-values professionnelles est donc complexe et requiert une grande vigilance. Nous vous invitons à prendre conseil avant tout projet de cession, retrait d’actif ou cessation d’activité.

Pour plus d’informations, retrouvez notre article « Plus-value LMP : gérer et anticiper vos cessions immobilières ».

7 commentaires sur "Logement loué en meublé : quelle imposition pour les plus-values ? Comparaison des régimes LMNP et LMP"

Bonjour,

Merci pour votre article très instructif.

J’ai une question concernant ma situation personnelle : je loue actuellement ma résidence principale située à Paris. Mon comptable me propose d’intégrer les revenus issus de cette location à mon activité de LMNP (que j’ai déjà mise en place pour d’autres appartements).

Ma question est la suivante :

Si les bénéfices générés par cette location sont amortis dans le cadre du LMNP (me permettant ainsi de ne pas payer d’impôts sur ces revenus), serai-je totalement exonéré d’impôt en cas de vente de ce bien, puisqu’il s’agit de ma résidence principale ?

Ou bien, du fait de l’amortissement, devrai-je tout de même payer un impôt sur la plus-value au moment de la vente ?

Merci d’avance pour votre éclairage.

Bien cordialement,

Monsieur Le Bris,

Merci pour cet article,

J’ai une question concernant le point que vous mentionnez sur les plus values taxables « En LMP les plus-values réalisées lors des sorties d’actifs sont également taxables. De plus, si un bien a été utilisé dans le cadre d’une activité LMNP puis d’une activité LMP, des plus-values mixtes peuvent apparaître, et les plus-values d’apport deviennent taxables. »

J’ai deux biens en location, un LMNP, un loué nu.

Au dernier trimestre 2024, je transforme le nu en meublé, et les revenus perçus me permettent de rester LMNP en 2024.

Mais en 2025, mes revenus me font passer au statut LMP.

Dans ce contexte, où je transitionne d’un statut LMNP à celui de LMP (le bien apporté s’est réalisé durant mon statut LMNP et non LMP), le second bien est-il assujetti à la taxation de la plus-value à l’apport du bien ?

Merci pour votre éclaircissement.

Randy

Bonjour,

Merci pour cet article, j’ai une question concernant votre dernier paragraphe sur la taxation des LMP.

J’ai un meublé de longue date, dont j’ai complémenté d’un deuxième meublé au dernier trimestre de l’an dernier.

Avec ces deux meublés loués, je suis en 2024 encore LMNP, mais je passerai en statut LMP en 2025.

Est-ce que l’apport de ce deuxième bien sera taxé sur la plus value, vu que je suis d’abord LMNP ?

Merci,

Randy Spizer

Bonjour,

Pourriez vous svp préciser si, dans le cas de la LMP régime micro, les amortissements des travaux effectués sur le logement doivent être réintégrés la plus value court terme ? Si oui, peut on pratiquer les durées habituelles d’amortissement (50 ans our le gros oeuvre…). Merci par avance Bien cordialement

Pour un LMP au régime réel, la plus-value court terme est constatée dans le bilan lors de la revente d’un bien. Elle est liée aux amortissements et donc à la tenue d’une comptabilité. Dans le cadre du régime micro, l’abattement est forfaitaire. Il n’y a pas d’amortissement constaté, ni de bilan. Cette plus-value est appelée par le notaire.

Bonjour Monsieur Le Bris,

Je suis client Comptacom depuis 2018.

J’envisagerais de vendre l’un de mes biens, gérer aujourd’hui en LMP, en 2025. Le bien a été acquis en août 2019 et je souhaiterais en estimer les conséquences fiscales suite à le revente.

Je vous remercie pour votre attention et je me tiens à votre entière disposition.

Bien cordialement,

Alain Rémondin.

Bonjour Monsieur Rémondin,

Merci de votre message.

Votre conseiller dédié se charge de prendre contact avec vous afin de répondre à vos interrogations et vous apporter les conseils adéquats à votre situation.

Bien cordialement,

L’équipe ComptaCom Investissement