Pour l’administration fiscale, les revenus de location meublée font partie des BIC (Bénéfices Industriels et Commerciaux). Par rapport aux revenus fonciers (location nue) des démarches administratives plus lourdes sont à prévoir. Beaucoup d’investisseurs optent pour la location meublée car dans la plupart des cas, ce type de location s’avère fiscalement plus avantageux, grâce notamment aux amortissements.

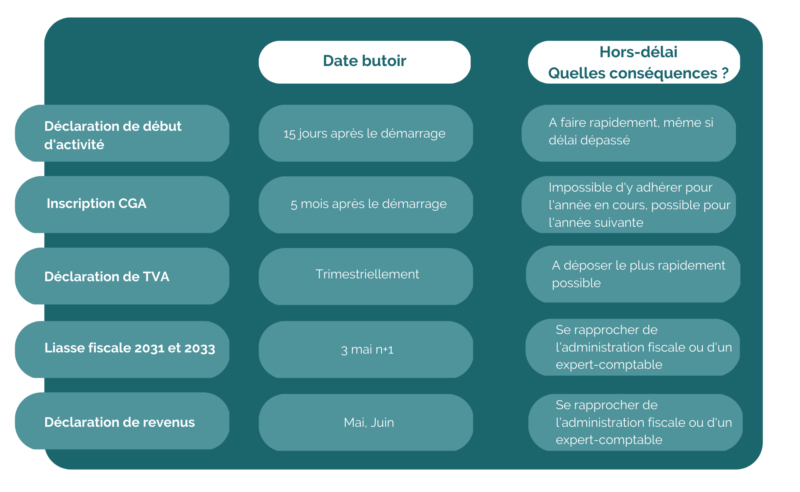

Cependant, le respect des délais prévus par l’administration fiscale est impératif :

15 jours après le démarrage de l’activité

Dans un délai maximum de 15 jours après le démarrage de l’activité, celle-ci doit être déclarée auprès du greffe du tribunal de commerce. Que le contribuable opte pour le régime réel ou déclare au régime micro, cette formalité est obligatoire. Le régime réel est souvent plus intéressant. Il est possible de le vérifier en complétant ce simulateur de régime fiscal.

Quand l’activité démarre-t-elle réellement ?

- A la signature du l’acte authentique chez le notaire, si le bien est déjà loué meublé ou si l’acheteur a l’intention de le louer en meublé après son acquisition.

- A la signature du premier bail en location meublée, s’il s’agit d’un bien que le propriétaire possède déjà, mais ne le louait pas meublé jusque là.

5 mois après le début de l’activité

L’adhésion à un CGA (centre de gestion agréé) doit intervenir dans les 5 premiers mois de l’activité ou de l’exercice comptable si l’activité était déjà existante. En général, l’exercice étant à l’année civile, l’adhésion doit intervenir avant le 31 mai. Le CGA permet d’accéder à divers avantages fiscaux à découvrir dans cet article : Le point sur le CGA en Location meublée. Si le délai n’est pas respecté, le CGA ne peut pas accepter votre inscription.

Déclarations de TVA trimestrielles

Les loueurs en meublé ayant contracté un bail commercial auprès d’un gestionnaire de biens devront reverser la TVA qu’ils auront collectés sur les loyers encaissés. Des déclarations de TVA sont à établir de manière mensuelle, trimestrielle (périodicité recommandée) ou semestrielle en fonction de l’option choisie. C’est notamment le cas des investisseurs en résidences de services. La TVA n’est pas applicable pour les contribuables déclarant au régime micro.

Début Mai n+1 : télétransmission de la liasse fiscale

En déclarant au régime réel, la télétransmission de la liasse fiscale est obligatoire. Pour les revenus 2015 à déclarer en 2016 la date butoir était fixée au 3 mai 2016. Le loueur en meublé au régime réel doit compléter et télétransmettre les imprimés suivants : 2031 et 2033 (et suivants).

Courant Mai n+1 : déclarations des revenus personnels

Au régime réel : reporter le résultat fiscal sur l’imprimé fiscal 2042 C-PRO.

Au régime micro : déclarer les revenus sur l’imprime fiscal 2042 C-PRO.

31 janvier : option réel.

Sauf dérogation exceptionnelle de l’administration fiscale, l’option pour le passage du régime micro au régime réel pour l’année N des activités de location meublée existantes au 31/12/N-1 doit être formulé avant le 31 janvier de l’année N.

(Les revenus concernés seront à déclarer en N+1)

Exemple : Je relève du régime micro en 2015. Je dois opter au régime réel avant le 31/01/2016 pour mes revenus 2016 si je veux relever du régime réel. Je déclarerai mes revenus au réel pour la première fois en 2017 (revenus de l’année 2016 à déclarer pour début mai 2017).

Hors délai pour déclarer ses revenus en location meublée, comment faire ?

Conclusion

La fiscalité BIC impose de respecter des délais de façon rigoureuse.

Nous vous recommandons de vous rapprocher de Comptacom le plus tôt possible, pour que nous établissions les formalités prévues pour votre activité de location meublée dans les temps afin de sécuriser votre relation avec l’administration fiscale.

4 commentaires sur "Location meublée non professionnelle : les délais à respecter"

Bonjour, merci pour cet article. Une chose que je ne suis pas sûre de comprendre. J’achète mon premier bien en novembre et vais y faire des travaux pour une exploitation en LMNP en 2022. Je déclare donc le début de mon activité en 2022 mais tous les frais engagés entre la signature de l’acte en 2021 et la déclaration du début d’activité seront-il bien pris en considération dans les charges et amortissements déductibles ?

Bonjour,

Comme évoqué dans l’article, nous pouvons considérer deux dates pour le début d’activité : soit la date de signature de l’acte authentique soit la date de signature du 1er bail en location meublée. Dans votre situation, nous recommandons de retenir la date de l’acte afin de pouvoir prendre en considération tous les frais liés aux travaux. Nos experts se tiennent à votre disposition pour vous accompagner : Bonjour,

Comme évoqué dans l’article, nous pouvons considérer deux dates pour le début d’activité : soit la date de signature de l’acte authentique soit la date de signature du 1er bail en location meublée. Dans votre situation, nous recommandons de retenir la date de l’acte afin de pouvoir prendre en considération tous les frais liés aux travaux. Nos experts se tiennent à votre disposition pour vous accompagner :

https://calendly.com/investissement/lmnp?month=2021-12

A bientôt,

L’équipe du blog ComptaCom

Bonjour , nous avons un studio que nous louons en meublé saisonnier , principalement aux curistes .

Quelles sont les démarches ,l ‘office de Tourisme nous a dit de demander à la Chambre de Commerce un numéro SIREN

Nous sommes allés à la ChAMBRE de COMMERCE qui nous dit de voir avec les impots .

Que devons nous faire ?D ‘ avance nous vous en remercions …

Bonjour Madame GUYOT,

Une déclaration est effectivement nécessaire auprès de l’administration fiscale afin de récupérer votre numéro SIREN de loueur en meublé non professionnel.

Pour plus d’informations, je vous invite à me recontacter par téléphone au 02.43.64.17.27.

A très bientôt,

Steven,

Conseiller en location meublée